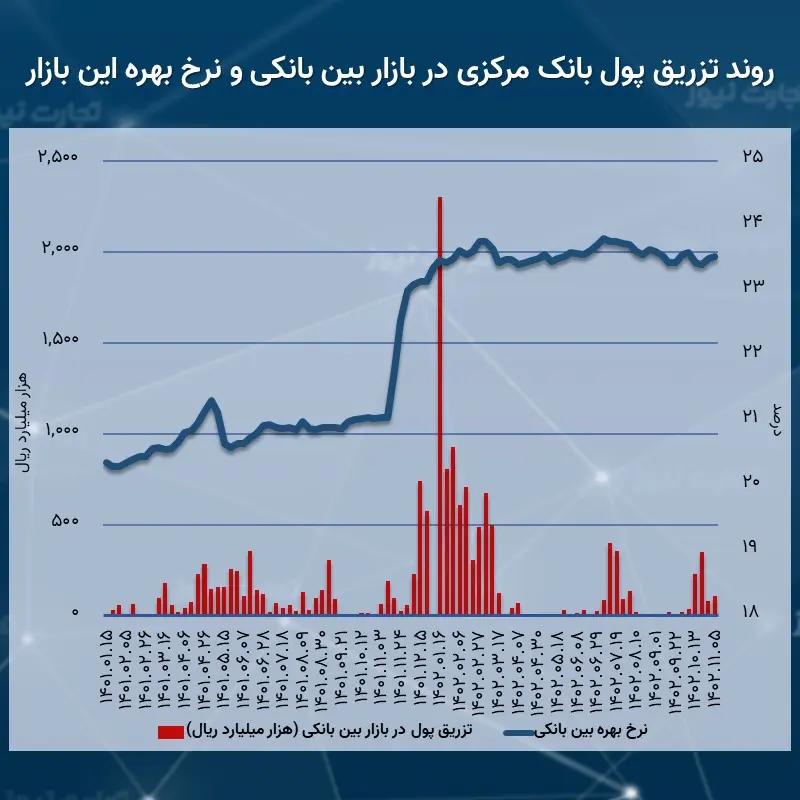

صعود نرخ بهره بین بانکی به ۲۳.۵۳ درصد/ وامدهی ۱۰.۸ همتی بانک مرکزی از طریق بازار شبانه

نرخ بهره بین بانکی در نخستین هفته بهمن ماه به روند صعودی خود ادامه داد و رشدی ۰.۰۴ واحددرصدی را تجربه کرد.

بانک مرکزی طبق روال هر هفته خود مبنی بر بهروزرسانی نرخهای بهره در بازار پول، آمار و ارقام مربوط به دو مورد از مهمترین نرخهای بهره این بازار، یعنی نرخ بهره بین بانکی و همچنین نرخ ریپو در نخستین هفته بهمن ماه را منتشر کرد.

بر اساس آماری که بانک مرکزی منتشر کرده، نرخ بهره در بازار بین بانکی برای دومین هفته متوالی صعودی شده و بار دیگر به کانال ۲۳.۵ درصدی رسیده است. این در حالیست که با افزایش تقاضای بانکها برای وجوه نقد در بازارهای باز و بین بانکی، وامدهی بانک مرکزی به شبکه بانکی در این هفته صعودی شده بود.

تداوم رشد نرخ بهره بین بانکی

دادههای جدیدترین بهروزرسانی بانک مرکزی از روند هفتگی نرخ سود بازار بین بانکی نشان میدهد که نرخ مذکور پس از آنکه در آخرین هفته دی ماه، رشدی ۰.۰۸ واحد درصدی را رقم زده بود، در هفت روز منتهی به پنجم بهمن ماه نیز به روند صعودی خود ادامه داده و ۰.۰۴ واحد درصد به ارتفاع خود افزوده است.

به این ترتیب میانگین موزون نرخ بهره بین بانکی، هفته قبل را در سطح ۲۳.۵۳ درصدی به پایان رساند که بالاترین میزان رقم خورده در چهار هفته اخیر محسوب میشود.

افزایش وامدهی بانک مرکزی به شبکه بانکی

رشد این هفته نرخ بهره بازار بین بانکی در حالی رقم خورد که مداخله بانک مرکزی در این بازار با رشدی نسبی در مقایسه با هفته قبل مواجه شده بود. طوری که بانک مرکزی ۱۰.۸ میلیارد تومان از منابع موردنیاز چهار بانک یا موسسه اعتباری غیربانکی را از این طریق فراهم کرد که این رقم حدود ۲.۸ هزار میلیارد تومان بیشتر از هفته قبل از آن بود.

از سوی دیگر اما با وجود افزایش سفارشهای ارسالی بانکها در بازار باز، بانک مرکزی رقم تزریق پول خود در این بازار را ثابت نگه داشت و بار دیگر حدود ۱۴۵ میلیارد تومان از این طریق به بانکهای متقاضی وام داد.

بازار بین بانکی چیست؟

بانکها در برخی مواقع در فعالیتهای روزانه خود دچار کسری منابع نقدی میشوند. در آنها برای جبران این کسری، میتوانند از بازار بین بانکی استفاده کنند که یکی از مهمترین سازوکارهای اقتصادی در این شرایط محسوب میشود.

بازار بین بانکی، شرایطی را ایجاد میکند که بانکهای نیازمند به وجوه نقد، بخشی از نیاز خود را با وامگرفتن از بانکهای دیگر که منابع مازاد دارند، جبران کنند. البته در برخی مواقع بانک مرکزی نیز در این مبادلات مداخله میکند تا با تامین بخشی از وجوه موردنیاز بانکها، مسیر حرکت نرخ سود این بازار را تعیین کند.

ازم به ذکر است که بانکهای مقروض موظفند که منابع قرض گرفته شده از بانکهای دیگر را در تاریخی از مشخص که به طور معمول یک روزه است و با نرخ بهرهای از قبل تعیین شده که همان نرخ بهره بین بانکی است، به آنها بازگردانند.