کسری بودجه، نقدینگی و تورم؛ تلخی بی پایان اقتصاد ایران

دولتها در ایران همواره بودجه نامتوازنی داشتهاند؛ هزینههایی که غالباً از جنس هزینههای جاری و البته ناکارآمد و از سمت درآمدها نیز بودجه دولت وابسته به منابع ناپایدار دلارهای نفتی است. راهکار همیشگی برای پوشش کسری بودجه، استقراض از بانک مرکزی و نظام بانکی بودهاست. رویکردی که در نهایت به تشدید رشد نقدینگی منجر میشود. باید تا انجام اصلاحات اساسی، کسری بودجه را تا جای ممکن به صورتی پوشش داد که آثار تورمی کمتری داشته باشد.

به گزارش اقتصادآنلاین؛ کسری بودجه، رشد نقدینگی و تورم، سه گانه نحس اقتصاد ایران است. سادهترین تعریف کسری بودجه، عبارت است از هزینههایی که درآمدی برای پوشش آن وجود ندارد. این موضوع میتواند ناشی از آن باشد که دولتها به دلایلی همچون رکود اقتصادی، هزینههای خود را افزایش دهند. در این شرایط اصطلاحاً گفته میشود که “سیاست مالی انبساطی” اتخاذ شده است. هدف از این کار خارج شدن اقتصاد از رکود است. در نقطه مقابل در صورتی که درآمدهای دولت به صورت ناگهانی با کاهش روبهرو شود، دولت نیز دچار کسری بودجه خواهد شد. چنین اتفاقی بیشتر در کشورهایی با منابع درآمدی ناپایدار دولت است. این موضوع در خصوص هزینههای دولت نیز صادق است؛ یعنی هزینههای دولت به طور مستمر-که غالباً از جنس هزینههای جاری و ناکارآمد است- افزایش یابد. در حالت دوم، یعنی افزایش هزینهها و کاهش درآمدها به صورت ناگهانی و غیرارادی، دولتها با کسری بودجهای روبهرو میشوند که میتواند اقتصاد را با بحران روبهرو سازد. البته این موضوع به نحوه پوشش کسری بودجه برمیگردد؛ به عبارت دیگر چگونه هزینههایی که برای آن درآمدی وجود ندارد را تامین کنند.

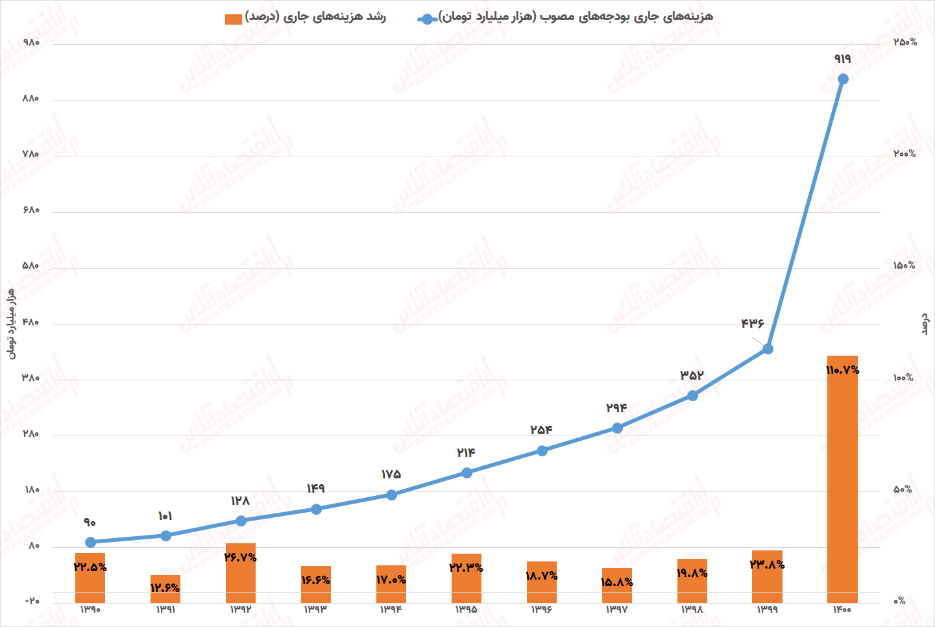

طی چندین دهه گذشته دولتها در ایران همواره بودجه نامتوازنی داشتهاند؛ هزینههایی که غالباً از جنس هزینههای جاری و البته ناکارآمد است و هر ساله اضافه میشود. به عنوان مثال در قانون بودجه ۱۴۰۰ هزینههای جاری دولت نسبت به سال گذشته ۱۱۰ درصد افزایش یافتهاست. نمودار زیر روند هزینههای جاری مصوب در بودجه دولت را از سال ۱۳۹۰ نشان میدهد:

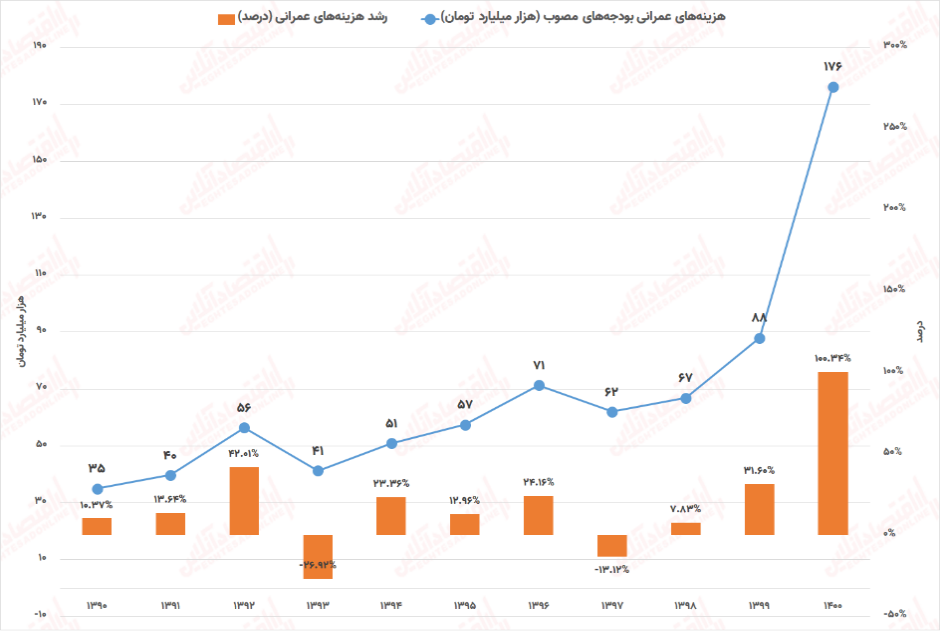

باید توجه داشت که متورم شدن هزینههای دولت بیشتر به دلیل رشد هزینههای جاری است که عموماً ناکارآمدی بالایی دارد و سهم هزینههای عمرانی از بودجه عمومی از یکسو کاهش یافته و از سوی دیگر، همین میزان هم غالباً محقق نمیشود. نمودار زیر روند تغییرات بودجه مصوب عمرانی را نشان میدهد:

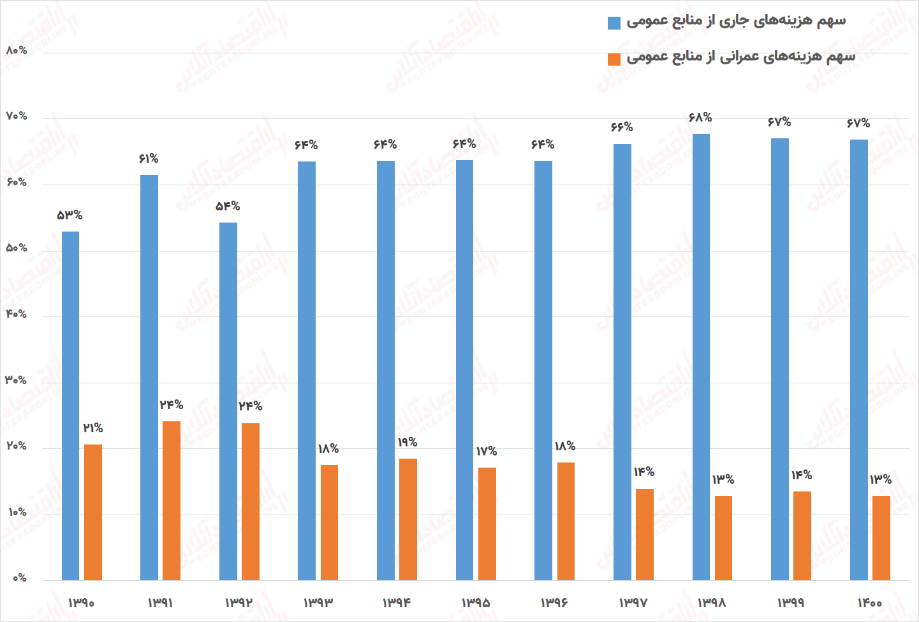

همانگونه که مشخص است بودجه عمرانی نسبت به هزینههای جاری به مراتب پایینتر است. همین میزان نیز غالباً محقق نمیشود؛ به بیان دیگر، با کاهش درآمدها، بودجه عمرانی به طور کامل تخصیص داده نمیشود. این موضوع ناشی از این است که هزینههای جاری عمدتاً از جنس حقوق و دستمزد و پرداختی به صندوقهای بازنشستگی است و امکان عدم پرداخت آنها وجود ندارد. نمودار زیر روند سهم هزینههای جاری و عمرانی از منابع عمومی دولت را از ابتدای دهه ۹۰ نشان میدهد:

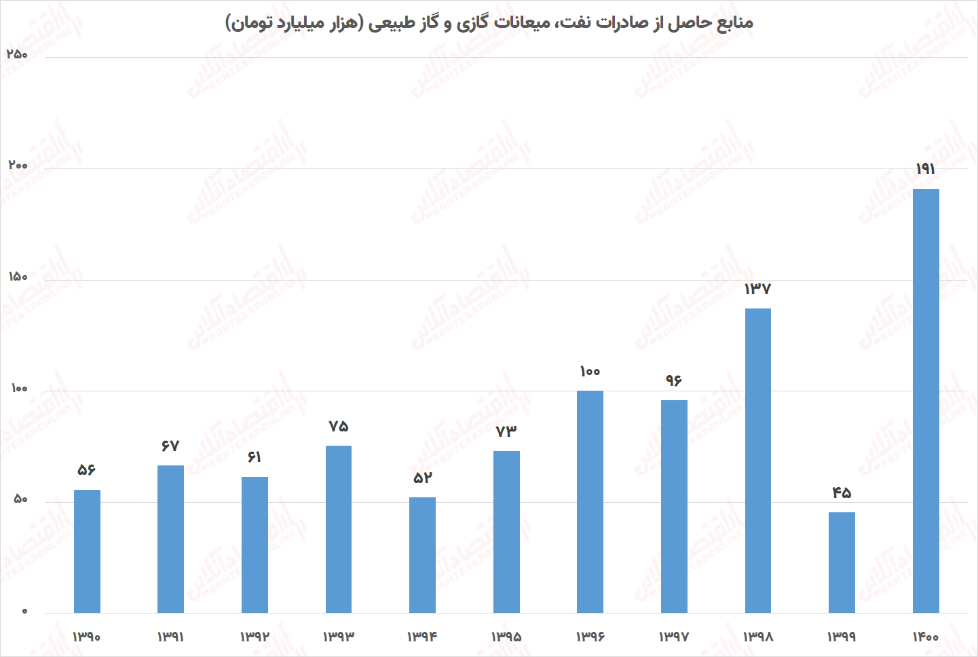

از سمت درآمدها نیز بودجه دولت وابسته به دلارهای نفتی است؛ منابعی ناپایدار که به واسطه آن، دولتها هیچ گاه به سمت کاهش و بهینه کردن هزینهها و افزایش درآمدهای پایدار که همان درآمدهای مالیاتی است، حرکت نکردند. در بودجه ۱۴۰۰ درآمدهای حاصل از صادرات نفت، میعانات گازی و گاز طبیعی رشد ۳۲۰ درصدی داشتهاست. نمودار زیر درآمدهای حاصل از صادرات نفت، میعانات گازی و گاز طبیعی مصوب در بودجه را از سال ۱۳۹۰ نشان میدهد:

فارغ از اینکه درآمدهای نفتی بودجه مشکلات عدیدهای برای اقتصاد کشور همچون سرکوب نرخ ارز، واردات گسترده و نابودی صنایع داخلی کشور را به همراه دارد، موجب میشود که هر اتفاقی همچون کاهش قیمت نفت و یا تحریمها که منجر به کاهش این درآمدها شود، خود را در تشدید کسری بودجه دولت نشان دهد.

همانگونه که از نمودار فوق مشخص است درآمدهای مصوب نفتی در بودجه طی سالهای دهه ۹۰ بسیار پرنوسان و ناپایدار بودهاست. علاوه بر ناپایدار بودن، در بسیاری از سالها حتی میزان مصوب درآمدهای نفتی هم محقق نمیشود. به عنوان نمونه بر اساس آخرین گزارشها، میزان تحقق درآمدهای حاصل از فروش نفت و فرآوردههای نفتی در ۵ماهه اول سال ۱۴۰۰ تنها ۹ درصد بودهاست.

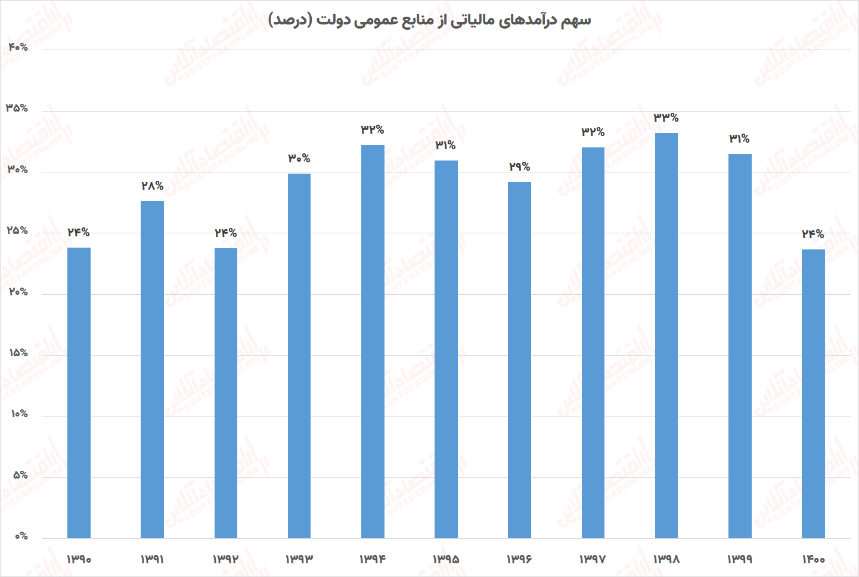

این در حالی است که در بسیاری از کشورها مالیات به عنوان منبع اصلی درآمدی دولت به حساب میآید. با توجه به ارقام مندرج در بودجه سهم مالیات از منابع عمومی حدود ۳۰ درصد است. نمودار زیر سهم درآمدهای مالیاتی از منابع عمومی از ابتدای دهه ۹۰ را نشان میدهد:

این ارقام در شرایطی است که بسیاری از هزینهها همچون یارانههای پنهان انرژی در بودجه درنظر گرفته نمیشود. اگر ارقام بودجه واقعی باشد، این نسبت به شدت کمتر خواهد بود. باید توجه داشت که این نسبت در بسیاری از کشورها بیش از ۵۰ درصد است. به عنوان مثال این نسبت در ترکیه حدود ۵۸ درصد، کرهجنوبی ۵۳ درصد و چین ۵۴ درصد است. حتی در انگلستان و کانادا نسبت درآمدهای مالیاتی به بیش از ۷۰ درصد بودجه دولت هم میرسد.

تا به اینجا متوجه شدیم که بودجه کشور از یکسو به دلیل رشد هزینهها که غالباً از جنس هزینههای جاری و ناکارآمد است و از سوی دیگر، وابستگی به درآمدهای ناپایدار نفتی، نامتوازن و همواره با کسری همراه است. پرسش این است که چگونه این کسری بودجه پوشش داده میشود؟

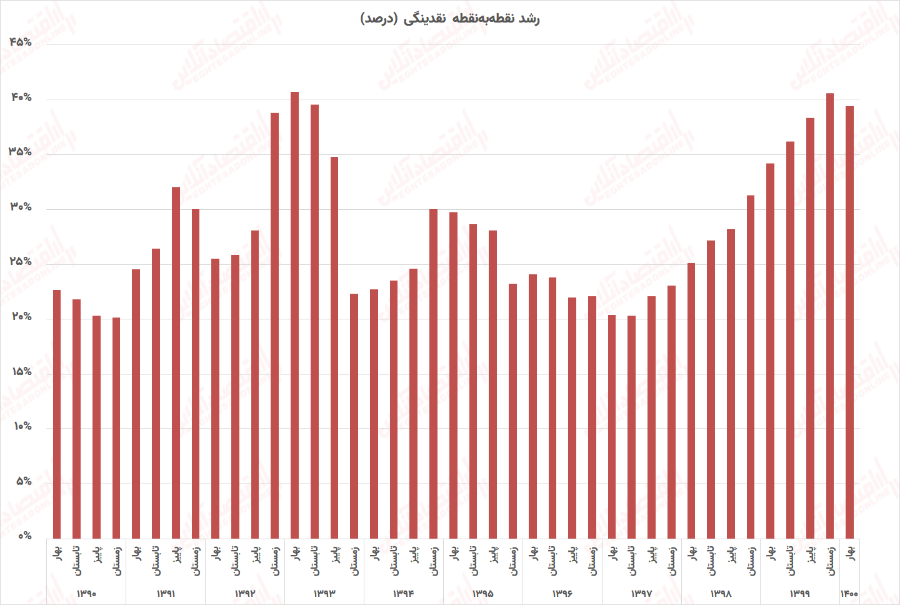

راهکار همیشگی دولتها در ایران طی چند دهه گذشته، استقراض از بانک مرکزی و نظام بانکی بودهاست. رویکردی که در نهایت به تشدید رشد نقدینگی منجر میشود. طی یک دهه گذشته در حالی که رشد اقتصادی کشور حدود صفر درصد بوده، میانگین رشد نقدینگی در این مدت به بیش از ۲۷ درصد رسیدهاست. موضوعی که یکی از عوامل مؤثر آن، کسری بودجه دولت است. نمودار زیر روند رشد نقدینگی را از ابتدای دهه ۹۰ نشان میدهد.

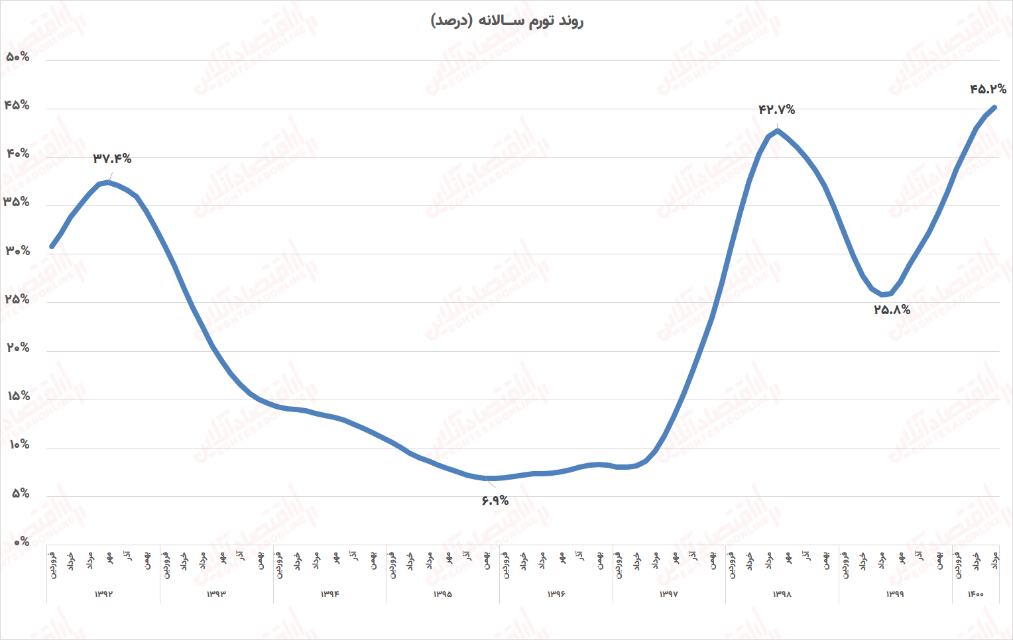

نتیجه رشد نقدینگی که تناسبی با رشد اقتصادی ندارد، تورم است. موضوعی که به وضوح طی چند سال گذشته قابل لمس است و همواره تورمهای دو رقمی و البته شوکهای قیمتی مهمان اقتصاد ایران بودهاست. نمودار زیر روند تورم سالانه را از سال ۱۳۹۲ نشان میدهد:

راهکارهای برونرفت از این شرایط چیست؟ در اقتصادهای پیشرفته سعی میشود تا با کنترل هزینهها و پایدار بودن منابع درآمدی، کسری بودجه کنترل شود. مگر در شرایط اضطراری همانند رکود اقتصادی و جنگ که کسری بودجه افزایش مییابد. نمونه آن را میتوان در دو سال اخیر و شیوع کرونا مشاهده کرد که به دلیل سیاستهای حمایتی، کسری بودجه غالب کشورها افزایش یافتهاست.

بنابراین راهکار اساسی اصلاحات ساختاری بودجه است که تجربه چند سال اخیر نشان داده که دستیابی به آن حداقل در کوتاه مدت ممکن نیست. بنابراین باید تا انجام اصلاحات اساسی، کسری بودجه را تا جای ممکن به صورتی پوشش داد که آثار تورمی کمتری داشته باشد. به ویژه آنکه پیشبینی میشود امسال کسری بودجه به ۵۰۰ هزار میلیارد تومان برسد. اما این موضوع چگونه ممکن است؟

در کشورهای توسعه یافته برخلاف ایران به دلیل استقلال بانک مرکزی، استقراض مستقیم از بانک مرکزی ممکن نیست. در این شرایط انتشار اوراق بدهی راهکار اصلی برای پوشش کسری بودجه است که آثار تورمی ناشی از تشدید رشد نقدینگی را به همراه ندارد. در ایران نیز از خرداد ماه سال گذشته با تلاش بانک مرکزی و برای جلوگیری از استقراض مستقیم دولت، انتشار اوراق بدهی آغاز شد.

آیا با روند فروش اوراق بدهی میتوان امیدوار بود که آثار تورمی کسری بودجه امسال که بالاترین میزان طی چند دهه اخیر هم محسوب میشود، به حداقل برسد. برای پاسخ به این پرسش ابتدا روند فروش اوراق بدهی در سال گذشته را بررسی میکنیم.

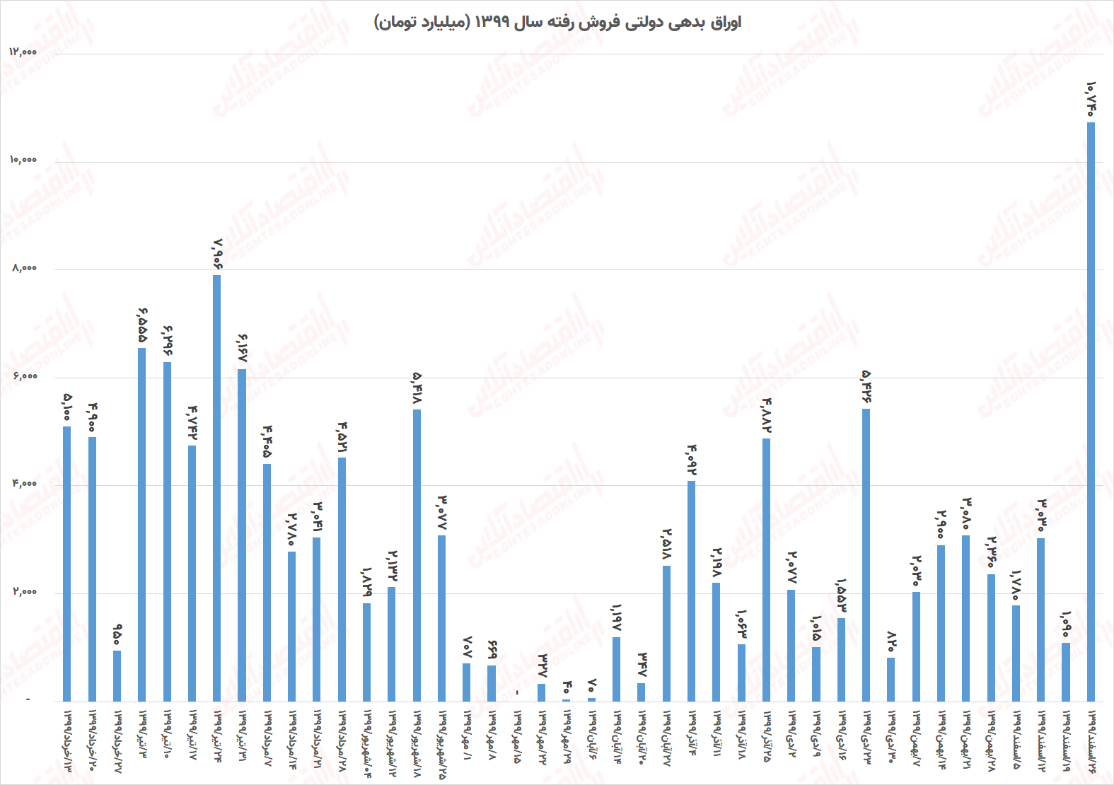

از خرداد تا پایان تابستان سال گذشته و در چهار ماه حدود ۴۲ هزار میلیارد تومان اوراق توسط بانکها خریداری شد؛ این درحالی است که در این مدت بیش از ۱۳۳ هزار میلیارد تومان تقاضا برای اوراق بدهی از سوی بانکها وجود داشت که به دلیل، مخالفتهای وزارت اقتصاد عملاً تنها حدود۳۰ درصد از این تقاضا محقق شد. با فروش بیش از ۲۷ هزار میلیاردی اوراق بدهی در بازار سرمایه در نهایت مجموع فروش اوراق بدهی تا پایان تابستان سال گذشته با میانگین نرخ بهره ۱۸ درصد به حدود ۷۰ هزار میلیارد رسید. هر چند که امکان فروش بیشتر اوراق بدهی وجود داشت اما فروش همین میزان یکی از عوامل مؤثر در کاهش تورم سالانه به سطح ۲۶ درصد تا پایان شهریور ۱۳۹۹ بود.

اما پس از تابستان با بروز اتفاقات بازار سرمایه، تقاضا برای اوراق بدهی نیز به شدت کاهش یافت؛ بانکها در سه ماهه پاییز تنها ۶ هزار و ۵۰۰ میلیارد تومان اوراق بدهی خریدند که با فروش ۱۱ هزار و ۵۰۰ میلیارد تومانی در بازار سرمایه، مجموع فروش اوراق بدهی به کمی بیش از ۱۸ هزار میلیارد تومان رسید. این در حالی است که میانگین نرخ بهره اوراق بدهی فروشرفته به بیش از ۲۱ درصد رسیدهبود. در زمستان کمی وضعیت بهتر شد و حدود ۳۸ هزار میلیارد تومان اوراق بدهی با میانگین بهره ۲۱.۲۲ درصد فروخته شد که سهم بانکها ۱۷ هزار و ۶۹۰ میلیارد تومان و سهم بازار سرمایه بیش از ۲۰ هزار میلیارد تومان بود.

بنابراین در حالی که در چهار ماه ابتدایی اجرای این سیاست ۷۰ هزار میلیارد تومان اوراق بدهی به فروش رسیده بود که در شش ماه بعدی این میزان حدود ۵۶ هزار میلیارد تومان بود. در نهایت پرونده اوراق بدهی سال ۱۳۹۹ با فروش حدود ۱۲۶ هزار میلیارد تومانی به پایان رسید. نمودار زیر روند فروش اوراق بدهی در سال گذشته را نشان میدهد:

این در حالی بود که گفته میشد با توجه به میزان کسری بودجه، برای جلوگیری از استقراض دولت از بانک مرکزی میزان فروش اوراق بدهی حداقل باید ۲۰۰ هزار میلیارد تومان میبود. یکی از دلایل اوجگیری تورم در نیمه دوم سال گذشته نیز همین است.

سال گذشته با تمام فرازونشیبها و تلخیهایش به پایان رسید و انتظار میرفت که دولتمردان و نمایندگان، بودجه ۱۴۰۰ را منسجمتر و منطبق بر واقعیت تصویب کنند. اما رشد بیش از ۱۱۰ درصدی منابع عمومی بودجه امسال نشان داد که همانند سالها و دهههای گذشته، انتظار بهبود سیاستگذاری تنها یک امید واهی است. گزارش عملکرد چهار ماهه بودجه نیز مؤید شرایط سخت امسال است که ۶۵.۹ هزار میلیارد تومان از منابع دولت از محل تنخواه گردان تامین شده که همان استقراض از بانک مرکزی است.

هرچند تشدید کسری بودجه، اهمیت فروش اوراق بدهی در سال ۱۴۰۰ را دو چندان کرده اما آمارها حاکی از شرایط نه چندان مساعد است.

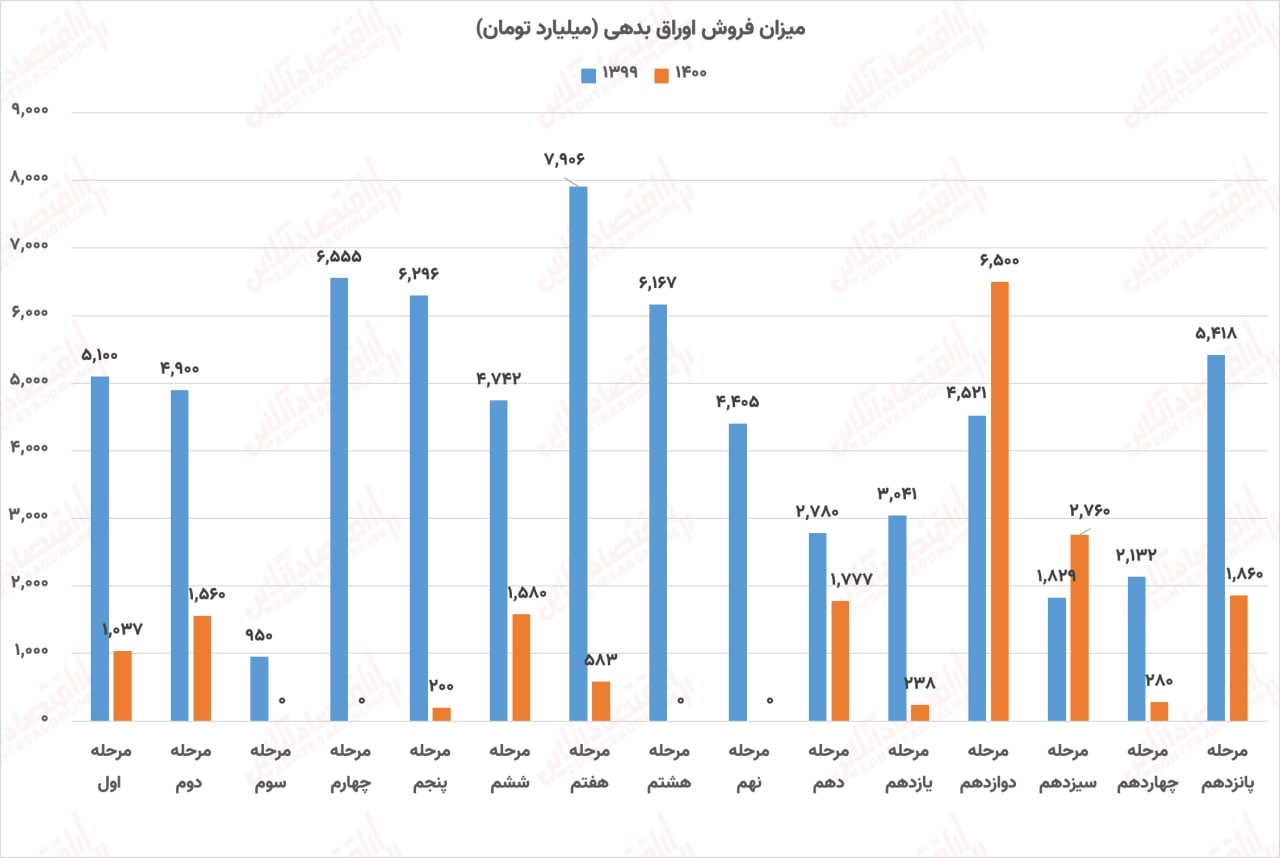

فروش اوراق بدهی امسال از ابتدای خرداد ماه آغاز شده و تا پایان هفته پانزدهم حدود ۱۸ هزار و ۳۷۰ میلیارد تومان اوراق با میانگین نرخ ۲۱.۳۷ درصد به فروش رفتهاست. این در حالی است که سال گذشته تا هفته پانزدهم ۶۷ هزار و ۵۰۰ میلیارد تومان اوراق با میانگین نرخ بهره ۱۷.۳۳ درصد به فروش رفته بود که حاکی از کاهش بیش از ۷۰ درصدی فروش اوراق بدهی با وجود افزایش حدود ۴ درصدی نرخ بازدهی این اوراق است. عدم جذابیت نرخ اوراق، بالا بودن دوره سررسید و نقدشوندگی پایین آنها در بازار ثانویه از عوامل مؤثر در عدم استقبال از این اوراق است نمودار زیر روند فروش اوراق بدهی در پانزده مرحله نخست امسال و سال گذشته را نشان میدهد:

همانگونه که از نمودار بالا مشخص است در حالی شاهد کاهش چشمگیر فروش اوراق بدهی هستیم که کسری بودجه امسال نسبت به سال گذشته به شدت افزایش یافتهاست و ادامه روند کنونی معنایی جز استقراض دولت از بانک مرکزی، تشدید رشد نقدینگی و ادامه رکوردشکنیهای تورم نخواهد داشت. این در حالی است که رشد نقدینگی و تورم در یکی از بالاترین سطوح تاریخی خود قرار دارد و این زنگ خطر جدی برای سیاستگذاران اقتصادی خواهد بود که در صورت تامین کسری بودجه از منابع بانک مرکزی و نظام بانکی، احتمالاً شاهد تورمهای بیسابقه در کشور خواهیم بود.

نکته مهم و پایانی اینکه نباید فروش اوراق بدهی به عنوان راهکاری دایمی برای پوشش کسری بودجه تلقی شود. در حقیقت اوراق بدهی در ادبیات اقتصادی برای پوشش کسری بودجه معقول و سطح ۳ تا ۵ درصد تولید ناخالص داخلی است. در حالیکه کسری بودجه کشور طی دو سال گذشته به بالای ۱۰ درصد تولید ناخالص داخلی افزایش یافتهاست. بنابراین فروش اوراق بدهی تنها یک راهکار کوتاه مدت است و در صورت عدم اصلاح ساختار بودجه، این رویکرد نیز نه تنها کارایی نخواهد داشت بلکه در آینده اقتصاد کشور را با بحران بدهی دولت مواجه خواهد ساخت.